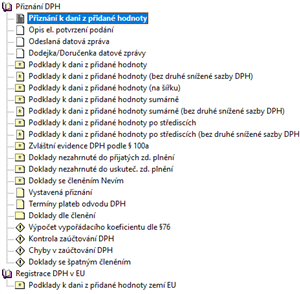

Veškeré agendy týkající se DPH obsahuje nabídka Účetnictví/Daň z přidané hodnoty.

CTRL+SHIFT+D

Otevře agendu Přiznání DPH.

Daň z přidané hodnoty POHODA spočítá automaticky na základě údajů, které jsou uvedeny v prvotních daňových dokladech vystavených v agendách Pokladna, Banka (pouze DE), Vydané faktury, Ostatní pohledávky, Přijaté faktury, Ostatní závazky a Interní doklady, jejichž datum uskutečnění zdanitelného plnění spadá do zvoleného období a které nemají u pole Členění DPH nastaven typ Nezahrnovat do přiznání DPH.

Zálohové faktury nejsou daňovým dokladem, a proto se do přiznání k DPH nezapočítávají. Daň z přidané hodnoty je vypořádána až v konečné faktuře, příp. na daňovém dokladu, který vystavíte k úhradě zálohy.

Pokud nedojde do 15 dnů ode dne přijetí platby zálohy k uskutečnění zdanitelného plnění a nebude vystaven běžný daňový doklad, je vaší povinností vystavit k této platbě samostatný daňový doklad, který vstoupí do přiznání k DPH.

Z konečné faktury vstoupí do přiznání k DPH pouze rozdíl částek DPH faktury a DPH uplatněné zálohy.

Rovněž doklady v agendách Pokladna nebo Banka, které vznikly likvidací pohledávky nebo závazku, se do přiznání k DPH nezahrnují, protože údaje, které jsou potřebné pro daňové přiznání, jsou v něm zanesené z likvidovaného prvotního dokladu (např. z vydané faktury). Z uvedeného důvodu jsou u hradicích dokladů ve formuláři pole Členění DPH a v agendě Pokladna i pole Datum zd. plnění nepřístupná.

Samozřejmým předpokladem bezchybného vystavení přiznání k DPH je správné nastavení programu v sekci Daně (a v ostatních částech této sekce) v agendě Globální nastavení.

Pokud nejste plátci DPH, avšak pořizujete v tuzemsku zboží z jiného členského státu, které je předmětem daně, stáváte se tzv. identifikovanou osobou podle § 6g až 6l zákona o DPH. V agendě Globální nastavení/Daně/DPH stačí zatrhnout volbu Identifikovaná osoba. U všech tuzemských plnění je nutné používat členění DPH typu Nezahrnovat do přiznání. Při tisku sestavy Přiznání k dani z přidané hodnoty program POHODA automaticky zatrhne možnost Identifikovaná osoba §6g až §6l.

Bezchybnost vašeho přiznání k DPH závisí na tom, jestli jste správně uvedli všechny potřebné údaje na daňových dokladech zadaných ve svém účetnictví.

Datum zdanitelného plnění/odpočtu, resp. doručení

Zařazení dokladu do zdaňovacího období ovlivníte u pohledávek vyplněním data zdanitelného plnění a u závazků zase datem odpočtu, resp. doručení. Výjimkou jsou vydané opravné daňové doklady, které do přiznání k DPH vstupují až po zadání data uplatnění v poli Uplat. DPH.

Datum zdanitelného plnění/odpočtu, které je rozhodující pro zařazení dokladu do přiznání k DPH, je stejně tak rozhodné pro zařazení dokladu do kontrolního hlášení. Funkčnost tohoto hlášení je popsaná v kapitole Kontrolní hlášení.

V poli Členění DPH přímo v prvotních dokladech určíte, jakým způsobem bude doklad zařazený do daňového přiznání. Jednotlivá členění jsou definována podle platného tiskopisu daně z přidané hodnoty. Program umožňuje plátcům DPH přidávat nová členění DPH v agendě Členění DPH dostupné v nabídce Účetnictví/Daň z přidané hodnoty.

Pole Řádek v Přiznání k DPH informuje, do jakého řádku daňového přiznání vstoupí doklady s příslušným členěním daně.

V ní naleznete typy členění rozlišené podle typu prvotního dokladu:

- Uskutečněná plnění – začínající zkratkou U

- Přijatá plnění – začínající zkratkou P

- Samovyměření DPH – začínající zkratkou D

- Registrace v jiném státě EU/režim One Stop Shop (OSS) – začínající zkratkou R

V dokladech se budou při výběru nabízet pouze ta členění, která mají aktivovanou volbu Nabízet. V agendě Členění DPH jsou navíc typy Tržby – maloobchod a Nákup zboží – maloobchod, jejichž použití je vázáno na plátce DPH, kteří ještě účtují v režimu maloobchod. Více informací získáte v interaktivní nápovědě k volbě Maloobchod v sekci DPH – ostatní v agendě Globální nastavení/Daně.

Členění DPH začínající písmenem R se nabízejí pro vložení pouze do dokladů vytvořených v režimech registrace DPH v EU a OSS. Funkčnost tohoto režimu je popsána v kapitole Registrace DPH v EU a One Stop Shop (OSS).

Do pole Text na dokladu uveďte doplňující text, který se bude tisknout na daňových dokladech v případě, že je vybráno příslušné členění, např. u členění UDpdp – Přenesení daňové povinnosti, dodavatel zboží nebo poskytovatel služeb uveďte text Daň odvede zákazník.

Do pole Text pro vyměření DPH můžete zapsat text, který se použije v daňových dokladech v případě, že je vytvoříte povelem Záznam/Operace/ Vyměření DPH…

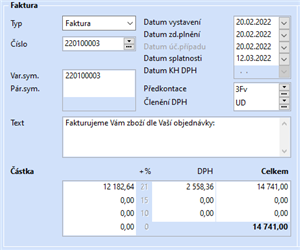

Sekce Částka

Informaci o základu daně a DPH v jednotlivých sazbách najdete u prvotních daňových dokladů v sekci Částka.

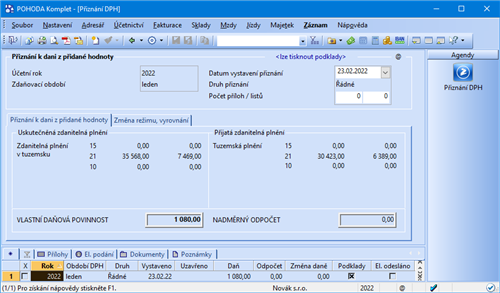

K vystavení a následné archivaci přiznání k DPH slouží agenda Přiznání DPH.

V seznamu zdaňovacích období nabízí POHODA jednotlivé měsíce či čtvrtletí podle nastavení v sekci DPH v agendě Globální nastavení/Daně.

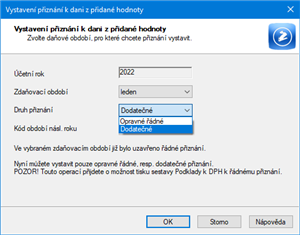

Vlastní zpracování přiznání k DPH se spouští klávesou INSERT. Po stisku této klávesy se otevře dialogové okno pro zpracování přiznání. V něm určíte především zdaňovací období a požadovaný druh přiznání.

Jestliže dosud nemáte v agendě žádné přiznání za zvolené období, po stisku tlačítka OK bude vystaveno Řádné přiznání. POHODA automaticky zpracuje přiznání z údajů, které obsahují příslušné daňové doklady, a zpracované výsledky uloží do nového záznamu agendy. Všechny spočítané údaje budou uvedeny ve formuláři.

Doklady z agend Pokladna, Banka (pouze DE) Vydané faktury, Ostatní pohledávky, Přijaté faktury, Ostatní závazky a Interní doklady, jejichž datum uskutečnění zdanitelného plnění spadá do zvoleného daňového období, se na formuláři označí zkratkou zdaňovacího období před polem Členění DPH, kdy v závorce je uvedeno číslo měsíce nebo kvartálu, např. ve tvaru (1q). Tyto doklady jsou uzamčeny proti opravám.

Ve formuláři Přiznání k dani z přidané hodnoty najdete soupis uskutečněných a přijatých zdanitelných plnění a také je zde vypočtena vlastní daňová povinnost, resp. nadměrný odpočet. Záložku Změna režimu, vyrovnání využijete při ruční úpravě a vyrovnání odpočtu daně, ale i pro zadávání zálohového koeficientu, kterým se provádí krácení odpočtu daně ve zdaňovacích obdobích běžného kalendářního roku.

Prostřednictvím tiskové sestavy Výpočet vypořádacího koeficientu dle § 76 můžete zkontrolovat součtové hodnoty z vystavených přiznání k DPH za jednotlivé měsíce, resp. čtvrtletí, které ovlivňují vypořádací koeficient.

V přiznání k DPH za poslední zdaňovací období roku dochází k automatickému vypořádání odpočtu daně pomocí vypořádacího koeficientu. Při vystavování prvního přiznání v novém účetním období bude vypočítaný vypořádací koeficient převedený do pole Zálohový koeficient a po celý následující rok poslouží ke krácení odpočtu daně.

Volbu Vypočíst vypořádací koeficient zatrhněte před sestavením posledního přiznání před zrušením registrace k dani. Dojde tak k vypořádání odpočtu daně podle § 76 odst. 7 až 10 v průběhu roku. V případě změny zdaňovacího období vyplňte v přiznání za prosinec nebo 4q pole Kód období následujícího roku.

Podklady k DPH vytiskněte a uložte jako tiskovou sestavu, a to ke každému přiznání k DPH, protože POHODA tyto podklady uchovává vždy jen k naposledy vytvořenému přiznání.

Dokud nemáte přiznání k DPH uzavřené funkcí Záznam/Operace/Uzavřít…, můžete jej vystavovat opakovaně. Původní Řádné přiznání se přitom přejmenuje na Neoficiální a zůstane v evidenci. Můžete jej ale samozřejmě i smazat. Sestavu Podklady k dani z přidané hodnoty budete moct tisknout jen pro nově vystavené přiznání.

Pokud má uživatel v agendě Přístupová práva nastavenou administrátorskou funkci na úrovni Editace dokladů PN a UN, může zadávat, resp. editovat doklady s členěním PN a UN – Nezahrnovat do přiznání DPH již vystaveného, resp. uzavřeného přiznání k DPH.

Opravné řádné přiznání

Opravné přiznání obsahuje všechny doklady za zvolené období. Při tisku sestavy Přiznání k dani z přidané hodnoty program automaticky na tiskopisu zatrhne typ opravné a zároveň řádné přiznání.

V případě, že odevzdáte přiznání k DPH ještě před stanoveným termínem pro podání řádného daňového přiznání a zjistíte, že obsahuje neúplné informace, můžete přímo v programu POHODA sestavit a vytisknout opravné přiznání k DPH. Vložíte nový záznam (klávesou INSERT) a v dialogovém okně Vystavení přiznání k dani z přidané hodnoty vyberete v poli Druh přiznání typ Opravné řádné.

POHODA podporuje zpracování dodatečného přiznání v souladu s platnou legislativou. Dodatečné přiznání obsahuje vždy pouze rozdíl daně oproti předchozímu řádnému přiznání za zvolené období. Dodatečné přiznání vystavujete tehdy, když zjistíte, že řádné daňové přiznání obsahuje chyby a je již po termínu pro podání řádného přiznání.

Pro vstup do dokladů, které spadají do uzavřeného období, použijte volbu Zrušit uzavření přiznání a zpřístupnit příslušné daňové doklady z dialogového okna funkce Záznam/Operace/Uzavřít… Po tomto kroku už můžete stávající doklady opravovat, případně zapisovat do zvoleného období doklady nové.

Jakmile všechny opravy dokladů provedete, můžete spustit zpracování dodatečného přiznání stiskem klávesy INSERT. Otevře se dialogové okno, kde zvolíte zdaňovací období a nastavte druh přiznání na Dodatečné. Původní řádné přiznání, resp. opravné, musí být zachováno, neboť je nezbytným podkladem pro výpočet dodatečného přiznání.

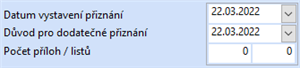

Všechny související údaje, ze kterých bylo dodatečné přiznání sestaveno, jsou uvedeny v příslušných formulářích, které jsme už popisovali u řádného přiznání. Zde však navíc přibylo pole Důvod pro dodatečné přiznání. Vyplňte do něj datum, kdy jste zjistili důvod pro podání dodatečného přiznání. V případě, že je dodatečné přiznání k dani z přidané hodnoty vytvářeno na nižší daň nebo se při jeho vytváření nemění poslední známá daň, ale dochází pouze ke změně údajů daňovým subjektem dříve tvrzených, je plátce povinen uvést důvody pro jeho podání, a to v samostatné příloze.

Důvody pro dodatečné přiznání k DPH můžete vyplnit na záložce Změna režimu, vyrovnání. Vyplněné údaje se použijí při elektronickém podání dodatečného přiznání.

Opravné dodatečné přiznání

Opravné dodatečné daňové přiznání se vystavuje v případě, že je zjištěna chyba v odevzdaném dodatečném přiznání ještě před uplynutím lhůty k podání dodatečného daňového přiznání. V řízení se dále postupuje podle tohoto opravného daňového přiznání a k předchozímu daňovému přiznání se nepřihlíží (podle § 138 zákona č. 280/2009 Sb., daňový řád).

V případě, že vám v souvislosti s podáním řádného, opravného nebo dodatečného přiznání vznikla povinnost podat přílohy k přiznání, vyznačte v poli Počet příloh/listů jejich počet a celkový počet odevzdávaných listů.

Založte nový záznam (klávesou INSERT) a v dialogovém okně Vystavení přiznání k dani z přidané hodnoty vyberte v poli Druh přiznání typ Opravné dodatečné. Opravné dodatečné přiznání bude zobrazovat pouze rozdíly vůči řádnému přiznání, resp. opravnému řádnému přiznání, pokud bylo vystaveno. K předchozímu dodatečnému přiznání se nepřihlíží. Při tisku sestavy Přiznání k dani z přidané hodnoty program automaticky na tiskopisu zatrhne typ opravné a zároveň dodatečné přiznání.

Odeslání přiznání elektronickou cestou

Ekonomický systém POHODA podporuje a umožňuje podat přiznání k dani z přidané hodnoty v elektronické podobě (ve formě XML) v souladu s platnou legislativou.

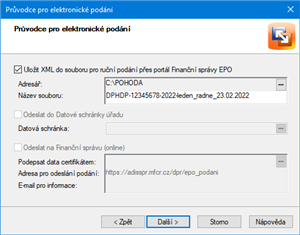

Povelem Odeslání přiznání k DPH… z nabídky Záznam/Operace vyvoláte Průvodce pro elektronické podání. Jeho prostřednictvím můžete přiznání poslat na Daňový portál Finanční správy (EPO).

Bližší informace získáte prostřednictvím nápovědy dostupné v příslušné agendě po stisku klávesy F1.

Průvodce vám nabídne tyto možnosti:

- Uložení XML dokumentu jen do souboru pro případné ruční načtení na Daňový portál Finanční správy (EPO). (Nedojde tedy k automatickému odeslání souboru.)

- Automatické odeslání XML souboru do datové schránky příslušného finančního úřadu.

- Uložení vytvořeného XML dokumentu do souboru a jeho automatické (online) odeslání na Daňový portál Finanční správy České republiky (EPO).

Automatickým odesláním na portál EPO se přiznání k DPH označí příznakem El. odesláno. Zpětně je umožněno příznak zrušit přes nabídku Záznam/Elektronicky odesláno.

Pomocí záložky Přílohy dostupné nad tabulkou agendy můžete k dani z přidané hodnoty připojit soubor jako přílohu a elektronicky ji odeslat společně s přiznáním k DPH. Přílohy se přebírají ze záložky Dokumenty. Nastavení se provádí v agendě Globální nastavení v sekci Dokumenty volbou Používat složku dokumentů firmy.

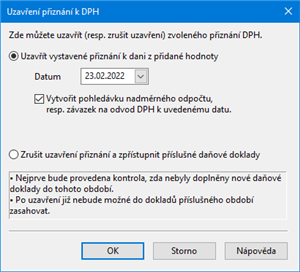

Prostřednictvím povelu Záznam/Operace/Uzavřít… zobrazíte dialogové okno Uzavření přiznání k DPH. Volbou Uzavřít vystavené přiznání k dani z přidané hodnoty plně uzavřete přístup do dokladů zvoleného zdaňovacího období. Tímto povelem rovnou zakážete zápis nových dokladů s datem uskutečnění zdanitelného plnění, resp. s datem odpočtu, které spadá do zvoleného zdaňovacího období. Zajistíte tak, že vaše účetní záznamy zůstanou v souladu s odevzdaným přiznáním k DPH. Uzavření je indikováno ve formuláři záznamu uzavřeného přiznání.

POHODA sama kontroluje, zda mezi vystavením a uzavřením přiznání k DPH nebyly do zvoleného období zapsány ještě některé nové daňové doklady. Pokud ano, nelze přiznání uzavřít a je nutné jej opětovně vystavit.

Zatržením volby Vytvořit pohledávku nadměrného odpočtu, resp. závazek na odvod DPH k uvedenému datu se zároveň s uzavřením přiznání vystaví doklad v agendě Ostatní pohledávky, resp. Ostatní závazky. Pro tyto automaticky vytvořené doklady je možné v agendě Globální nastavení/Daně/DPH nastavit výchozí číselnou řadu.

Vybráním volby Zrušit uzavření přiznání a zpřístupnit příslušné daňové doklady opět plně zpřístupníte doklady v daném období. Zároveň se odstraní označení na formuláři těchto dokladů, takže údaje pro tisk sestavy Podklady k dani z přidané hodnoty už nebudou nadále pro toto přiznání k dispozici.

Tiskové sestavy

V agendě Přiznání DPH najdete například sestavu Přiznání k dani z přidané hodnoty, která odpovídá úřednímu vzoru, Podklady k dani z přidané hodnoty, Zvláštní evidence DPH podle § 100a nebo Doklady nezahrnuté do přijatých (uskutečněných) zd. plnění.

Razítko se na tiskové sestavě zobrazí v případě, že přiznání bylo přímo z programu POHODA odesláno na EPO nebo do datové schránky úřadu. Najdete ho u tiskových sestav Přiznání k dani z přidané hodnoty, Souhrnné hlášení a Kontrolní hlášení – opis (na výšku).

V dialogovém okně Tisk se u vybraných tiskových sestav nachází volba Včetně podacího razítka. Pokud tuto možnost zatrhnete, na tiskopise se v části Opis podacího razítka zobrazí razítko s údaji, kdy bylo přiznání podáno, pod jakým podacím číslem atd.

Vedete-li účetnictví, najdete v nabídce tiskové sestavy Kontrola zaúčtování DPH a Chyby v zaúčtování DPH, které usnadní vyhledání dokladů nezaúčtovaných na účtu 343.