Přijaté faktury zadáváte ve stejnojmenné agendě v nabídce Fakturace. Při účtování je na straně Dal téměř vždy účet 321. Na straně MD zadáváte příslušný účet podle typu účetní operace. Většinou jde o nákladové účty z účtové třídy 5.

Plátci DPH musí v předkontacích uvést souvztažné účty pro zaúčtování daně z přidané hodnoty ve všech sazbách (343/321). Tím si zajistí správné zaúčtování DPH. Připomínáme, že do přijatých zdanitelných plnění se v přiznání k DPH zahrnují údaje z přijatých faktur, a to bez ohledu na jejich proplacení. Při úhradách se už o DPH neúčtuje (viz kapitola Finanční účty).

Faktura bez položek

Použijete ji v situacích, kdy účetní případ není potřeba rozúčtovat na více předkontací. Ve formuláři agendy je možné uvést plnění ve všech sazbách DPH. Takto zadáte například fakturu za nákup kancelářských potřeb, kterou zaúčtujete na 501/321.

V agendě Uživatelské

nastavení v sekci Doklady si můžete nastavit výchozí sazbu DPH, která se bude předvyplňovat do ručně vytvářených dokladů.

Faktura s položkami

Použijete ji při rozúčtování účetního případu na více předkontací. Jako položky zapíšete jednotlivé účetní operace, které mají samostatnou předkontaci. Například jako první položku uvedete nákup materiálu se zaúčtováním 501/321 a jako druhou položku zadáte opravu stroje se zaúčtováním 511/321.

Stejně budete postupovat i v případě, kdy je potřeba účetní případ rozúčtovat na více členění DPH (např. krácený nárok a odpočet v plné výši). V takovém případě využijete funkčnosti, že údaje z formuláře dokladu platí pro položky, u nichž není údaj vyplněn. Ve formuláři nastavíte v poli Členění DPH typ Tuzemské plnění a pouze na některých položkách vyberete v poli Čl. DPH typ Tuzemské plnění – krátit nárok.

Faktura provázaná se skladem

V položkové faktuře můžete zadávat skladové zásoby. Při potvrzení faktury se položky přijmou na sklad a zvýší tak jeho stav. Při opravě faktury se uvedou do souladu i skladové pohyby. Na faktuře můžete kombinovat položky ze skladu a položky zadané ručně – např. nakoupený materiál zadáte ze skladu a dopravné zapíšete jako samostatnou položku ručně.

Po převzetí dodávky zboží a faktury jste zjistili, že je zboží vadné. Rozhodli jste se je reklamovat (vrátit). Dodavatel reklamaci uzná a vystaví opravný daňový doklad. V agendě Přijaté faktury vystavíte záporný opravný daňový doklad a zaúčtujete cenu reklamovaného zboží na účty 504/321. Nezapomeňte odúčtovat DPH na účty 343/321.

Bylo-li zboží již naskladněno, můžete reklamační nárok již zaúčtovat i přes účet 315. Neuznanou reklamaci je možné proúčtovat přes účet 549. Pokud jste původní fakturu ještě neuhradili, můžete se s dodavatelem dohodnout na vzájemném zápočtu obou dokladů.

O účtování zálohových faktur a opravných daňových dokladů se dozvíte více v následující kapitole.

Příklad: Účetní jednotka (plátce DPH) obdržela fakturu za materiál ve výši 5 000 Kč + 21 % DPH a jeho dopravu v částce 600 Kč + 21 % DPH. Od neplátce DPH obdržela fakturu za zboží ve výši 7 800 Kč. Materiál v částce 1 000 Kč (u neplátce v hodnotě 1 210 Kč) byl reklamován dodavateli. Zbývající částka faktury za materiál byla uhrazena z bankovního účtu.

| Agenda | Operace | Částka | MD | Dal |

| Přijaté faktury | Materiál | 5 000 | 501 | 321 |

| DPH 21 % | 1 050 | 343 | 321 |

| Dopravné | 600 | 501 | 321 |

| DPH 21 % | 126 | 343 | 321 |

| Přijaté faktury | Zboží | 7 800 | 504 | 321 |

| Přijaté faktury | Reklamace materiálu | -1 000 | 501 | 321 |

| DPH 21 % | -210 | 343 | 321 |

| Banka | Úhrada materiálu | 5 566 | 321 | 221 |

Příklad: Zaúčtujte předchozí příklad pro účetní jednotku, která není plátcem DPH.

| Agenda | Operace | Částka | MD | Dal |

| Přijaté faktury | Materiál | 6 050 | 501 | 321 |

| Dopravné | 726 | 501 | 321 |

| Přijaté faktury | Zboží | 7 800 | 504 | 321 |

| Přijaté faktury | Reklamace materiálu | -1 210 | 501 | 321 |

| Banka | Úhrada materiálu | 5 566 | 321 | 221 |

Neplátce DPH nebude účtovat odděleně o dani z přidané hodnoty, takže uvede cenu včetně daně jedinou částkou.

Přijaté opravné daňové doklady

Opravný daňový doklad musí mj. obsahovat:

– to, co odpovídající původní daňový doklad, včetně jeho evidenčního čísla,

– důvod opravy,

– rozdíl mezi opraveným a původním základem daně,

– rozdíl mezi opravenou a původní daní,

– rozdíl mezi opravenou a původní částkou.

Opravný daňový doklad je možné vystavit záporně (dříve dobropis), nebo kladně (dříve vrubopis).

Opravný daňový doklad vystavený kladně (vrubopis) je určen na zvýšení fakturované částky. V praxi se s ním moc nesetkáte, protože je používán výjimečně v souvislosti s opravou základu daně (vyšší základ daně) od jiného plátce. Účtujete o něm stejně jako u faktury.

Opravný daňový doklad vystavený záporně (dobropis) je doklad na snížení fakturované částky. Používá se často, zejména v souvislosti s reklamacemi, vrácením části dodávky apod. Dodavatel vám zašle opravný daňový doklad, který slouží jako doklad na vrácení peněz a zároveň jako daňový doklad k DPH (více v kapitole Zpracování DPH).

Opravný daňový doklad zadáváte jako novou fakturu, kde v poli Typ zvolíte Opravný daň. doklad. Pro opravné daňové doklady nepotřebujete žádné zvláštní předkontace, budete používat běžné předkontace pro faktury (např. 504/321).

POHODA však nabízí i pohodlnější vystavení opravného daňového dokladu. Kliknete myší na původní fakturu a z nabídky Záznam zvolíte povel Opravný doklad. V takto vytvořeném opravném daňovém dokladu upravíte údaje, zejména základ daně. Vazbu mezi vystaveným opravným daňovým dokladem a původní fakturou najdete na záložce Doklady.

Zaúčtování opravných daňových dokladů

Zaúčtování opravných daňových dokladů zůstává stejné jako u faktury. Pokud je opravný daňový doklad vystaven kladně, dochází ke zvýšení pohybu na účtu, u záporného daňového dokladu dochází ke snížení pohybu na příslušném účtu.

Příklad: Zaúčtujte přijatý opravný daňový doklad na snížení částky pro plátce i neplátce DPH na zboží v částce 800 Kč + 21 % DPH.

| Plátce/neplátce | Operace | Částka | MD | Dal |

| Plátce DPH | Zboží | -800 | 504 | 321 |

| DPH 21 % | -168 | 343 | 321 |

| Neplátce DPH | Zboží | -968 | 504 | 321 |

Příklad: Zaúčtujte přijatý opravný daňový doklad na zvýšení částky pro plátce i neplátce DPH na zboží v částce 800 Kč + 21 % DPH.

| Plátce/neplátce | Operace | Částka | MD | Dal |

| Plátce DPH | Zboží | 800 | 504 | 321 |

| DPH 21 % | 168 | 343 | 321 |

| Neplátce DPH | Zboží | 968 | 504 | 321 |

Zálohové faktury zadáváte do agendy Přijaté zálohové faktury v nabídce Fakturace. Při zadávání postupujete stejně jako u klasické faktury.

V kontrolních tiskových sestavách najdete sestavu Neuplatněné zálohy, která zobrazuje uhrazené přijaté zálohové faktury, které ještě nebyly uplatněné v daňovém dokladu.

Způsob zaúčtování zálohové faktury

O vystavení zálohové faktury se neúčtuje. Zálohové faktury zadávejte s předkontací typu Bez. Faktura nevytvoří žádné záznamy do účetního deníku. Účtujete až o úhradě zálohy, např. 314/221 při úhradě z bankovního účtu.

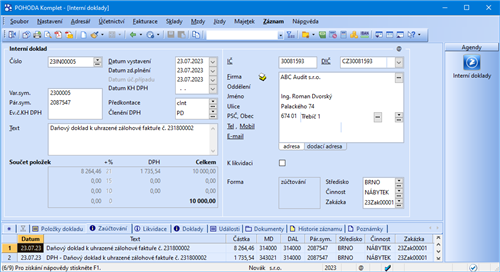

Daňový doklad k úhradě zálohové faktury

Prostřednictvím povelu Záznam/Daňový doklad můžete vystavit do agendy Interní doklady daňový doklad k úhradě zálohové faktury. Zaúčtování vytvořených daňových dokladů doporučujeme řešit následujícím způsobem:

Základ daně: 314000/314000

DPH: 343xxx/314000

Koncová faktura

Koncovou fakturu s vyúčtováním uhrazené zálohy, kterou obdržíte od dodavatele, zadejte do agendy Přijaté faktury. Do položek faktury uveďte nejprve plnění, které je předmětem faktury, a pak proveďte odpočet uhrazené zálohy. Odpočet zaplacené zálohy můžete provést dvěma způsoby:

- S vazbou na vystavenou zálohovou fakturu

Povel Zálohové faktury → z nabídky Záznam/Přenos → otevře seznam zálohových faktur v režimu výběru neuplatněných záloh, kde lze obvyklým způsobem vybrat požadovanou zálohu a vložit ji stiskem klávesy ENTER nebo povelem Přenést do dokladu jako položku Uhrazená záloha do aktuální faktury. V seznamu záloh se nabízí pouze neuplatněné faktury.

- Bez vazby na zálohovou fakturu

Pokud nemáte zálohovou fakturu k dispozici, použijete povel Záznam/Ruční odpočet zálohy, který vloží položku Uhrazená záloha bez vazby na zálohovou fakturu. Do pole Jedn. cena doplníte záporně částku všech doposud uhrazených záloh za konkrétní obchodní případ. Do pole Poznámka na položce dokladu můžete dopsat doplňující údaj, který zálohu identifikuje.

Pokud potřebujete zálohovou fakturu uplatnit bez vazby na koncovou fakturu, využijte v agendě Přijaté zálohové faktury povel Odpočet zálohy…, který vyvoláte z místní nabídky na záložce Doklady.

Koncovou fakturu můžete vytvořit i přenesením položek zálohové faktury včetně jejího odpočtu prostřednictvím povelu Přenést i položky. Díky povelu Přenést s výběrem položek lze navíc položky zálohové faktury před vložením do koncové faktury vybrat a upravit.

Po uložení dokladu je součet uhrazených záloh zobrazen ve spodní části formuláře pod celkovým součtem částky dokladu.

Zaúčtování odpočtu záloh z koncové faktury

V programu POHODA, ale i obecně v účetnictví, je možné účtovat o zálohách kladně, nebo záporně. Nastavení kladného či záporného účtování odpočtu se neprojeví na dokladu, ale až ve způsobu zaúčtování do agendy Účetní deník.

Předkontaci pro odpočet zálohy doplňte do pole Předkontace ‘Uhrazená záloha’ v agendě Uživatelské nastavení/Faktury přijaté. Automaticky se přiřadí k položce odpočtu zálohy v konečné zúčtovací faktuře.

- Zaúčtování kladně

Pokud se rozhodnete zaúčtovat uhrazené zálohy kladně, v agendě Globální nastavení v sekci Zaúčtování zatrhněte volbu Položky 'Uhrazená záloha' zaúčtovávat kladně. Pro odpočet zálohy v koncové faktuře pak nastavte v agendě Předkontace zaúčtování 321/314. - Zaúčtování záporně

Chcete-li uhrazené zálohy zaúčtovat záporně, ponechejte volbu Položky 'Uhrazená záloha' zaúčtovávat kladně nezatrženou. V takovém případě pro odpočet zálohy v koncové faktuře nastavíte předkontaci 314/321.

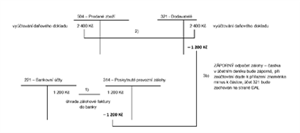

Příklad: Rozdíl mezi kladným a záporným zaúčtováním s grafickým zobrazením způsobu zadání na účty.

1) Byla přijata zálohová faktura ve výši 1 200 Kč. O této záloze se neúčtuje, takže v agendě Přijaté zálohové faktury si zadáte doklad na částku 1 200 Kč s předkontací typu Bez. Poté provedete úhradu zálohy přes banku, tedy realizujete likvidaci zálohové faktury ve výši 1 200 Kč. V agendě Banka vznikne doklad s předkontací 314/221 a s členěním DPH – Nezahrnovat do přiznání DPH.

2) Po úhradě této zálohy obdržíte konečný daňový doklad na částku 2 400 Kč včetně DPH. Pro zjednodušení nebudeme o DPH účtovat.

3) U tohoto daňového dokladu provedete odpočet zálohy, který je na položce dokladu uveden vždy zápornou částkou, na záložce Zaúčtování (podle nastavení) bude odpočet uveden KLADNĚ (3a), nebo ZÁPORNĚ (3b).

KLADNÉ účtování o odpočtu zálohy – 3a)

ZÁPORNÉ účtování o odpočtu zálohy – 3b)

Znovu zdůrazňujeme, že zaplacenou zálohu zadáváte do koncové faktury vždy se záporným znaménkem, bez ohledu na zvolený způsob zaúčtování.

Příklad: Společnost (plátce DPH) obdržela zálohovou fakturu na zboží v částce 1 000 Kč. Okamžitě zadala příkaz k úhradě této faktury. Úhradu zálohové faktury zaúčtovala na základě výpisu z banky. Další týden obdržela fakturu – daňový doklad na částku 1 000 Kč + 21 % DPH s vyúčtováním zálohy. Částku 210 Kč nechala proplatit prostřednictvím banky. Na úhradu zbylé části faktury obdržela bankovní výpis. Firma účtuje odpočty zálohy záporně.

| Agenda | Operace | Částka | MD | Dal |

| Přijaté zálohové faktury | Záloha na zboží | 1 000 | – | – |

| Příkazy k úhradě | Příkaz k úhradě zálohové faktury | 1 000 | – | – |

| Banka | Úhrada zálohy | 1 000 | 314 | 221 |

| Přijaté faktury | Zboží | 1 000 | 504 | 321 |

| DPH 21 % | 210 | 343 | 321 |

| Odpočet zálohy (záporně) | -1 000 | 314 | 321 |

| Příkazy k úhradě | Příkaz k úhradě doplatku | 210 | – | – |

| Banka | Úhrada doplatku | 210 | 321 | 221 |

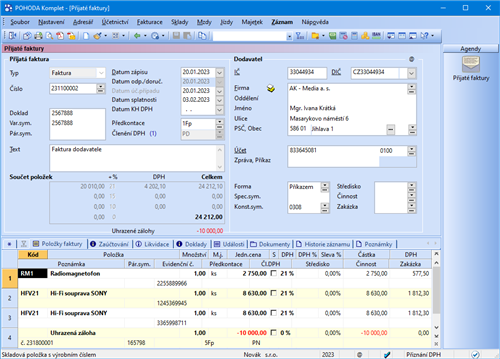

Příklad: Společnost (plátce DPH) obdržela zálohovou fakturu na zboží v částce 10 000 Kč, kterou v plné výši uhradila z běžného účtu. Za několik dnů obdržela fakturu – daňový doklad na částku 12 100 Kč včetně 21% DPH s vyúčtováním zálohy. Doplatek 2 100 Kč opět uhradila v plné výši z běžného účtu. Na každou operaci obdržela bankovní výpis zvlášť. Firma účtuje odpočty zálohy kladně.

| Agenda | Operace | Částka | MD | Dal |

| Přijaté zálohové faktury | Záloha na zboží | 10 000 | – | – |

| Příkazy k úhradě | Příkaz k úhradě zálohy | 10 000 | – | – |

| Banka | Úhrada zálohy | 10 000 | 314 | 221 |

| Přijaté faktury | Zboží | 10 000 | 504 | 321 |

| DPH 21 % | 2 100 | 343 | 321 |

| Odpočet zálohy (kladně) | 10 000 | 321 | 314 |

| Příkaz k úhradě | Příkaz k úhradě doplatku | 2 100 | – | – |

| Banka | Úhrada doplatku | 2 100 | 321 | 221 |

Příklad: Společnost (plátce DPH) obdržela zálohovou fakturu na služby v částce 1 210 Kč, kterou v plné výši uhradila z běžného účtu. Za týden obdržela daňový doklad k platbě zálohy na částku 1 210 Kč včetně 21% DPH. Za několik dnů firma dostala konečnou zúčtovací fakturu na služby s odpočtem zálohy v plné výši. Firma účtuje odpočty zálohy kladně.

| Agenda | Operace | Částka | MD | Dal |

| Přijaté zálohové faktury | Záloha na služby | 1 210 | – | – |

| Příkazy k úhradě | Příkaz k úhradě zálohy | 1 210 | – | – |

| Banka | Úhrada zálohy | 1 210 | 314 | 221 |

| Interní doklady | Daňový doklad | 1 000 | 314 | 314 |

| DPH 21 % | 210 | 343 | 314 |

| Přijaté faktury | Služby | 1 000 | 518 | 321 |

| DPH 21 % | 210 | 343 | 321 |

| Odpočet zálohy (kladně) | 1 000 | 321 | 314 |

| DPH 21 % | 210 | 321 | 343 |

Ostatní závazky

Závazky, které vyplývají z fakturace, se evidují v agendě Přijaté faktury, zbylé závazky pak v agendě Ostatní závazky. Do ostatních závazků řadíme např. závazky k institucím v podobě daní a poplatků, sociálního a zdravotního pojištění, závazky k zaměstnancům a další pravidelně placené závazky, které vznikají na základě smluv (nájemné, leasing atd.). Závazky můžete vkládat do příkazů k úhradě.

Závazky k institucím

Tento typ závazku vzniká v souvislosti s přiznáním daně z přidané hodnoty (agenda Přiznání DPH), vyúčtováním daně z příjmů, silniční a spotřební daně a jejich záloh. Další skupinou jsou závazky plynoucí ze mzdové agendy – platby záloh daně z příjmů za zaměstnance, odvody sociálního a zdravotního pojištění nebo srážky z mezd zaměstnanců. Tyto závazky můžete vytvářet automaticky při zaúčtování mezd v agendě Mzdy (za konkrétní měsíc). U těchto závazků se neúčtuje o DPH, vybírejte proto u nich členění DPH PN – Nezahrnovat do přiznání DPH.

Závazky k zaměstnancům

Závazky k zaměstnancům vznikají při bezhotovostním vyplácení mzdy na účty zaměstnanců a vytváří se automaticky při zaúčtování mezd v agendě Mzdy (za konkrétní měsíc). K těmto závazkům přiřaďte členění DPH PN – Nezahrnovat do přiznání DPH.

Chcete-li na vytvářený závazek zkopírovat variabilní a párovací symbol ze zdrojového dokladu, zatrhněte v průvodci stejnojmenný povel.

Stálé platby

Prostřednictvím povelu Záznam/Operace/Stálé platby… můžete hromadně vytvořit pravidelně se opakující platby podle zadaných kritérií. V zobrazeném průvodci stačí zadat počet plateb a periodu opakování (měsíční, kvartální). Před použitím této funkce se ujistěte, že máte označen správný vzorový závazek.

Splátkový kalendář leasingu je v programu POHODA realizován jako řada pravidelně se opakujících závazků. V tomto případě se o DPH účtuje. Závazky lze vytvořit automaticky po zavedení majetku v agendě Leasingový majetek.

Příklad: Účetní jednotce vznikla v daňovém přiznání k DPH daňová povinnost 8 500 Kč. Daňové přiznání odevzdá na finanční úřad, zaúčtuje závazek a vystaví příkaz k úhradě. Výdej peněz z běžného účtu zaúčtuje po obdržení výpisu z bankovního účtu likvidací závazku.

| Agenda | Operace | Částka | MD | Dal |

| Ostatní závazky | Daňová povinnost DPH | 8 500 | – | – |

| Příkazy k úhradě | Příkaz k úhradě závazku | 8 500 | – | – |

| Banka | Úhrada závazku | 8 500 | 343 | 221 |

Příklad: Účetní jednotka zaplatí zálohu na silniční daň ve výši 2 400 Kč. Nejprve zaúčtuje závazek a vystaví příkaz k úhradě. Výdej peněz z běžného účtu zaúčtuje po obdržení výpisu z bankovního účtu likvidací závazku.

| Agenda | Operace | Částka | MD | Dal |

| Ostatní závazky | Silniční daň | 2 400 | 531 | 345 |

| Příkazy k úhradě | Příkaz k úhradě závazku | 2 400 | – | – |

| Banka | Úhrada závazku | 2 400 | 345 | 221 |

| Účetní souvztažnosti pro závazky |

| Operace | MD | Dal |

| Faktura za dodávku zásob | | |

| – materiál způsob B – cena | 501 | 321 |

| – materiál způsob B – DPH | 343 | 321 |

| – zboží způsob B – cena | 504 | 321 |

| – zboží způsob B – DPH | 343 | 321 |

| Faktura za dodávku služeb | | |

| – el. energie, plyn – cena | 502 | 321 |

| – el. energie, plyn – DPH | 343 | 321 |

| – opravy a údržba – cena | 511 | 321 |

| – opravy a údržba – DPH | 343 | 321 |

| – ostatní služby – cena | 518 | 321 |

| – ostatní služby – DPH | 343 | 321 |

| Zboží a služby pro reprezentaci | | |

| – cena | 513 | 321 |

| – DPH (je-li možné uplatnit) | 343 | 321 |

| Pořízení dlouhodobého majetku | | |

| – cena hmotného majetku (účet pořízení) | 042 | 321 |

| – DPH | 343 | 321 |

| – cena hmotného majetku (účet pořízení se nepoužije) | 022 | 321 |

| – DPH | 343 | 321 |

| Faktura za služby časově rozlišené | | |

| – předplatné časopisů placené dopředu na další rok | 381 | 321 |

| – předplatné časopisů – DPH | 343 | 321 |

| – nájemné a služby placené pozadu za minulý rok | 383 | 321 |

| – nájemné a služby – DPH (je-li nárok) | 343 | 321 |

| Opravný daňový doklad za zboží (snížení fakturované částky) | | |

| – cena (záporně) | 504 | 321 |

| – DPH (záporně) | 343 | 321 |

| Záloha na daň z příjmů – zaměstnanec | 331 | 342 |

| Záloha na daň z příjmů – společník | 366 | 342 |

| Daň z příjmů zvláštní sazbou – zaměstnanec | 331 | 342 |

| Operace | MD | Dal |

| Daň z příjmů zvláštní sazbou – společník | 366 | 342 |

| Srážky ze mzdy – zaměstnanec | 331 | 379 |

| Srážky ze mzdy – společník | 366 | 379 |

| Sociální a zdravotní pojištění – zaměstnanec | 331 | 336 |

| Sociální a zdravotní pojištění – společník | 366 | 336 |

| Sociální a zdravotní pojištění – firma | 524 | 336 |

| Silniční daň | 531 | 345 |

| Splátka leasingu – cena | 381 | 325 |

| Splátka leasingu – DPH (je-li možné uplatnit) | 343 | 325 |