Pronájem dlouhodobého majetku je jednou z možností, jak můžete získat majetek pro svoji podnikatelskou činnost, pokud nemáte dostatek finančních prostředků. Pronajatý majetek zůstává v majetku pronajímatele a vy platíte měsíční nebo čtvrtletní splátky.

Většina leasingových společností požaduje zaplacení tzv. nulté splátky čili akontace. Ta je mnohem vyšší než ostatní pravidelné splátky. Ze smlouvy o leasingu proto nejprve odvoďte, zda se jedná o zvýšenou splátku, nebo zálohu. Charakter nulté splátky totiž ovlivňuje období, ve kterém můžete uplatnit odpočet DPH:

- zvýšenou splátku můžete uplatnit do odpočtu v období vzniku leasingové smlouvy,

- záloha nemůže obsahovat DPH, proto ji uplatnit nelze, odpočty DPH je možné uplatnit podle splátkového kalendáře.

Hlavním problémem při účtování leasingu je časové rozlišení akontace s ohledem na daňově uznatelné náklady. Náklady leasingu jsou v účetnictví potřeba časově rozlišit.

Leasingový majetek zadáváte do stejnojmenné agendy, která vám jeho účtování značně usnadní. Při vložení nového majetku se automaticky spustí průvodce. Aby byly vypočteny správné hodnoty daňových nákladů, na první straně průvodce je třeba vybrat příslušnou odpisovou skupinu. Postupně zadejte všechny potřebné údaje o akontaci, resp. záloze a o splátkách. POHODA může připravit splátky podle vložených údajů a stejně tak se postará o výpočet daňově uznatelných nákladů.

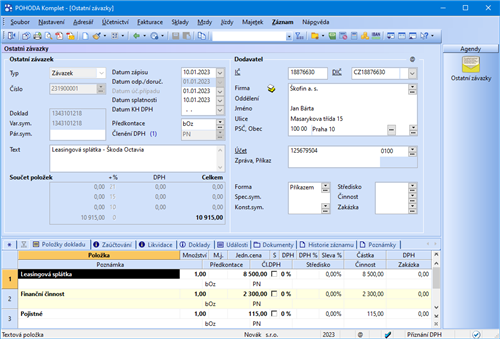

Ze všech splátek, které spadají do daného účetního období, jsou pak automaticky vygenerovány záznamy do agendy Ostatní závazky. Závazky mají nastavenou takovou předkontaci, která byla zadaná pro účtování jednotlivých splátek v agendě Globální nastavení/Majetek/Leasing. Už při vyplňování průvodce doporučujeme, abyste si ověřili, jestli je u splátky nastavena předkontace 381/325. U plátců DPH bude tato předkontace doplněna o účtování daně z přidané hodnoty 343/325. Místo účtu 325 lze použít účet 321.

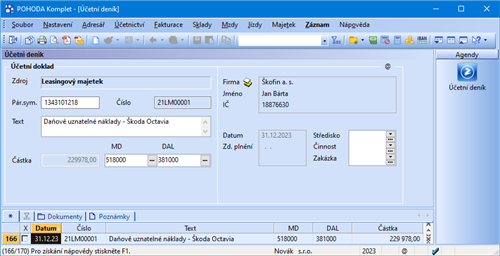

Po uložení nového leasingového majetku jsou do účetního deníku automaticky zaúčtované daňové náklady pro příslušné účetní období (518/381). Předkontaci pro jejich účtování můžete nastavit v agendě Globální nastavení/Majetek/Leasing nebo přímo na záložce Daňové náklady. Po uložení leasingového majetku si také můžete vytvářet doklady pro jednotlivé splátky prostřednictvím povelu Vytvořit závazek, který je dostupný přes pravé tlačítko myši na záložce Splátky.

Protože se při zadávání nového leasingového majetku v průvodci nabízí předkontace nastavené v agendě Globální nastavení/Majetek/Leasing, doporučujeme, abyste tyto údaje správně vyplnili ještě před zadáváním prvního majetku. Plátce DPH musí správně nastavit členění DPH jak pro leasingové splátky, tak pro finanční činnost. Daňové náklady se zaokrouhlí podle volby Zaokrouhlit na celé Kč z agendy Globální nastavení/Majetek/Leasing buď na celé Kč, nebo na dvě desetinná místa nahoru. Záleží na tom, zda jste volbu zatrhli.

Pro daňovou uznatelnost nájemného je nutné splnit podmínku minimální doby nájmu. Tou je minimální doba odpisování hmotného majetku uvedená v zákoně o daních z příjmů v § 30 odst. 1, nebo doba odpisování podle § 30a nebo § 30b v okamžiku uzavření smlouvy. U hmotného majetku zařazeného v odpisové skupině 2 až 6 se tato doba zkracuje o 6 měsíců. Například u automobilu, který je zařazen do 2. odpisové skupiny, musí být doba nájmu alespoň 4,5 roku. Z toho důvodu se může vyskytovat tzv. nerovnoměrné rozvržení splátek, tzn. doba nájmu je odlišná od doby placení splátek. Třeba u leasingového pronájmu automobilu se uzavře smlouva na dobu 4,5 let, ale splátky budou pouze na 3 roky. Pro kontrolu splnění minimální doby nájmu při zavedení leasingového majetku se zobrazuje na první straně průvodce celková doba nájmu, která se spočítá na základě uvedeného data zařazení a ukončení. Pokud na první straně průvodce vyplníte správnou odpisovou skupinu, POHODA automaticky nastaví dobu nájmu dle zákona.

Od 1. 1. 2020 v souvislosti s daňovým balíčkem č. 80/2019 Sb. se považuje za dodání zboží mj. předání zboží do užívání na základě tzv. leasingové smlouvy s právem odkupu předmětu leasingu. Takto dodané zboží se považuje za uskutečněné dnem jeho přenechání k užívání, a dodavateli zboží tak vzniká povinnost přiznat daň na výstupu z celé sjednané částky. V momentě předání majetku k používání dodavatel vystaví daňový doklad na celou částku předmětu leasingu, jako by se jednalo o klasický prodej zboží. Dodavatel musí DPH přiznat a zaplatit ji FÚ. Odběratel tuto daň zaplatí dodavateli a může si ji nárokovat zpět (pokud je plátcem DPH).

Doklad na úhradu DPH od leasingové společnosti doporučujeme zadat do agendy Ostatní závazky. Zde zadáte základ a DPH. Aby se do příkazu k úhradě a k likvidaci nabízela pouze částka DPH, tak na dokladu zadáte druhou položku, a sice zápornou hodnotu základu v 0% sazbě DPH. Další možností je na záložce Likvidace zlikvidovat částku základu bez vazby. Základ na dokladu můžete zaúčtovat např. 395/395 a DPH 343/325, úhradu DPH v bance pak s předkontací 325/221.

Pokud vedete účetnictví, můžete se rozhodnout, jak budete časově rozlišovat nájemné v případě, kdy se doba nájmu nekryje s hranicí kalendářních měsíců, tedy zda do výpočtu zahrnete neúplné měsíce na začátku a konci nájmu. Když zavádíte leasingový majetek a stále se pohybujete v průvodci, pak na páté straně najdete hned tři kombinace, ze kterých si můžete vybrat:

- počáteční neúplný měsíc (do výpočtu daňově uznatelných nákladů se počítá první měsíc nájmu, poslední se nepočítá),

- koncový neúplný měsíc (do výpočtu daňově uznatelných nákladů se počítá poslední měsíc nájmu, první se nepočítá),

- počáteční i koncový neúplný měsíc (do výpočtu daňově uznatelných nákladů se počítá první i poslední měsíc nájmu).

Příklady variant výpočtu daňových nákladů:

Osobní automobil byl pořízen formou leasingu. Datum zařazení 2. 2. 2023, datum ukončení 1. 2. 2028, doba nájmu 5 let. Akontace ve výši 200 000 Kč, celkem 36 splátek ve výši 10 000 Kč.

Celkové daňové náklady 200 000 + (10 000 × 36) = 560 000 Kč. Zaokrouhlení daňových nákladů na celé koruny nahoru.

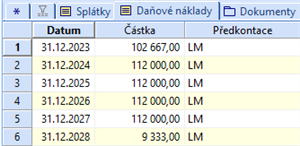

1. varianta – do výpočtu daňových nákladů se zahrne počáteční neúplný měsíc (celkem 60 měsíců).

Výpočet ročních daňových nákladů:

Rok 2023 (11 měsíců): 560 000 / 60 × 11 = 102 667 Kč

Rok 2024 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2025 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2026 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2027 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2028 (1 měsíc): 9 333 Kč (dopočet do celkové částky 560 000 Kč)

Výpočet měsíčních daňových nákladů (od 2. 2. 2023 do 2. 11. 2023):

2. 2. 2023: 102 667 / 11 = 9 334 Kč

2. 3. 2023: 9 334 Kč

Stejný výpočet se použije až do listopadu.

Pro měsíc prosinec 2023 se použije dopočet do celkové roční částky 102 667 Kč:

102 667 - 10 × 9 334 = 9 327 Kč

Výpočet měsíčních daňových nákladů pro další období se vypočítá stejným způsobem, v prosinci se vždy provede dopočet do celkové roční částky.

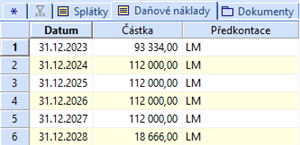

POHODA provede automaticky výpočet nákladů a údaje zobrazí na záložce Daňové náklady. Měsíční daňové náklady se vypočítají a zaúčtují podle data zařazení majetku.

2. varianta – do výpočtu daňových nákladů se zahrne koncový neúplný měsíc (celkem 60 měsíců).

Výpočet ročních daňových nákladů:

Rok 2023 (10 měsíců): 560 000 / 60 × 10 = 93 334 Kč

Rok 2024 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2025 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2026 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2027 (12 měsíců): 560 000 / 60 × 12 = 112 000 Kč

Rok 2028 (2 měsíce): 18 666 Kč (dopočet do celkové částky 560 000 Kč)

Výpočet měsíčních daňových nákladů (od 2. 3. 2023 do 2. 11. 2023):

2. 3. 2023: 93 334 / 10 = 9 334 Kč

2. 4. 2023: 9 334 Kč

Stejný výpočet se použije až do listopadu.

Pro měsíc prosinec 2023 se použije dopočet do celkové roční částky 93 334 Kč:

93 334 - 9 × 9 334 Kč = 9 328 Kč

Výpočet měsíčních daňových nákladů pro další období se vypočítá stejným způsobem, v prosinci se vždy provede dopočet do celkové roční částky.

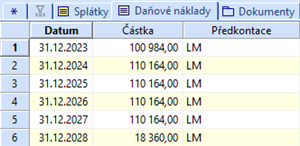

3. varianta – do výpočtu daňových nákladů se zahrne počáteční i koncový neúplný měsíc (celkem 61 měs.).

Výpočet ročních daňových nákladů:

Rok 2023 (11 měsíců): 560 000 / 61 × 11 = 100 984 Kč

Rok 2024 (12 měsíců): 560 000 / 61 × 12 = 110 164 Kč

Rok 2025 (12 měsíců): 560 000 / 61 × 12 = 110 164 Kč

Rok 2026 (12 měsíců): 560 000 / 61 × 12 = 110 164 Kč

Rok 2027 (12 měsíců): 560 000 / 61 × 12 = 110 164 Kč

Rok 2028 (2 měsíce): 18 360 Kč (dopočet do celkové částky 560 000 Kč)

Výpočet měsíčních daňových nákladů (od 2. 2. 2023 do 2. 11. 2023):

2. 2. 2023: 100 984 / 11 = 9 181 Kč

2. 4. 2023: 9 181 Kč

Stejný výpočet se použije až do listopadu.

Pro měsíc prosinec 2023 se použije dopočet do celkové roční částky 100 984 Kč:

100 984 - 10 × 9 181 = 9 174 Kč.

Výpočet měsíčních daňových nákladů pro další období se vypočítá stejným způsobem, v prosinci se vždy provede dopočet do celkové roční částky.

Příklad: Účetní jednotka (plátce DPH) uzavřela v listopadu 2022 leasingovou smlouvu na osobní automobil (s nárokem na odpočet 21% DPH): datum zařazení 2. 11. 2022, datum ukončení 1. 11. 2027, doba nájmu 5 let. Měsíční splátky jsou splatné k prvnímu dni měsíce (celkem 60 splátek) a jsou tvořeny vlastním nájemným (vstupní cena) ve výši 7 537,80 Kč (zdaňováno 21% DPH) a odměnou za finanční činnost ve výši 2 446,70 Kč (zdaňováno 15% DPH). K leasingové smlouvě bylo sjednáno pojištění v celkové částce 21 600 Kč, tj. 360 Kč měsíčně. Spolu s první splátkou byla zaplacena akontace (varianta A), resp. před předáním vozidla byla záloha (varianta B) ve výši 50 000 Kč.

Zaúčtujte účetní případy vzniklé na základě leasingové smlouvy v průběhu listopadu a prosince 2022, vypočítejte celkovou výši daňových nákladů za celou dobu nájmu a poměrnou část nájemného, kterou je možné uplatnit jako daňově uznatelný náklad v jednotlivých letech. To vše pro varianty, kdy je první splátka zvýšena o akontaci, resp. je zaplacena záloha.

Řešení – varianta 1: Akontace

| Datum | Agenda | Operace | Částka | MD | Dal |

| 2. 11. | Ostatní závazky | Předpis akontace | 50 000,00 | 381 | 325 |

| | 21 % DPH | 10 500,00 | 343 | 325 |

| | Předpis 1. splátky | | | |

| | – vstupní cena bez DPH | 7 537,80 | 381 | 325 |

| | – vstupní cena 21 % DPH | 1 582,94 | 343 | 325 |

| | – finanční činnost bez DPH | 2 446,70 | 381 | 325 |

| | – finanční činnost 15 % DPH | 367,01 | 343 | 325 |

| | – pojistné | 360,00 | 381 | 325 |

| listopad | Příkazy k úhradě | Příkaz k platbě akontace | 60 500,00 | – | – |

| | Příkaz k platbě 1. splátky | 12 294,45 | – | – |

| dle výpisu | Banka | Úhrada akontace a 1. splátky | 72 794,45 | 325 | 221 |

| 1. 12. | Ostatní závazky | Předpis 2. splátky | | | |

| | – vstupní cena bez DPH | 7 537,80 | 381 | 325 |

| | – vstupní cena 21 % DPH | 1 582,94 | 343 | 325 |

| | – finanční činnost bez DPH | 2 446,70 | 381 | 325 |

| | – finanční činnost 15 % DPH | 367,01 | 343 | 325 |

| | – pojistné | 360,00 | 381 | 325 |

| prosinec | Příkazy k úhradě | Příkaz k platbě 2. splátky | 12 294,45 | – | – |

| dle výpisu | Banka | Úhrada 2. splátky | 12 294,45 | 325 | 221 |

| 31. 12. | Leasingový majetek | Uplatnění poměrné části nájemného do nákladů | 22 356,00 | 518 | 381 |

Celkové daňové náklady za celou dobu nájmu:

50 000 + 60 × (7 537,80 + 2 446,70) + 60 × 360 = 670 670 Kč

Výpočet ročních daňových nákladů (do výpočtu se zahrne pouze počáteční neúplný měsíc):

Rok 2022 (2 měsíce): 670 670 / 60 × 2 = 22 356 Kč

Rok 2023 (12 měsíců): 670 670 / 60 × 12 = 134 134 Kč

Rok 2024 (12 měsíců): 670 670 / 60 × 12 = 134 134 Kč

Rok 2025 (12 měsíců): 670 670 / 60 × 12 = 134 134 Kč

Rok 2026 (12 měsíců): 670 670 / 60 × 12 = 134 134 Kč

Rok 2027: 111 778 Kč (dopočet do celkové částky 670 670 Kč)

Řešení – varianta 2: Záloha

| Datum | Agenda | Operace | Částka | MD | Dal |

| 1. 11. | Banka | Úhrada zálohy | 50 000,00 | 314 | 221 |

| 2. 11. | Ostatní závazky | Předpis 1. splátky | | | |

| | – vstupní cena bez DPH | 7 537,80 | 381 | 325 |

| | – vstupní cena 21 % DPH | 1 582,94 | 343 | 325 |

| | – finanční činnost bez DPH | 2 446,70 | 381 | 325 |

| | – finanční činnost 15 % DPH | 367,01 | 343 | 325 |

| | – pojistné | 360,00 | 381 | 325 |

| | – odpočet zálohy* | - 833,40 | 314 | 325 |

| listopad | Příkazy k úhradě | Příkaz k platbě 1. splátky | 11 461,05 | – | – |

| dle výpisu | Banka | Úhrada 1. splátky | 11 461,05 | 325 | 221 |

| 1. 12. | Ostatní závazky | Předpis 2. splátky | | | |

| | – vstupní cena bez DPH | 7 537,80 | 381 | 325 |

| | – vstupní cena 21 % DPH | 1 582,94 | 343 | 325 |

| | – finanční činnost bez DPH | 2 446,70 | 381 | 325 |

| | – finanční činnost 15 % DPH | 367,01 | 343 | 325 |

| | – pojistné | 360,00 | 381 | 325 |

| | – odpočet zálohy | - 833,40 | 314 | 325 |

| prosinec | Příkazy k úhradě | Příkaz k platbě 2. splátky | 11 461,05 | – | – |

| dle výpisu | Banka | Úhrada 2. splátky | 11 361,20 | 325 | 221 |

| 31. 12. | Leasingový majetek | Uplatnění poměrné části nájemného do nákladů | 20 689,00 | 518 | 381 |

* Odpočet zálohy v poslední splátce (dopočet z důvodu zaokrouhlování):

50 000 - 59 × 833,40 = 829,40 Kč

Celkové daňové náklady za celou dobu nájmu:

60 × (7 537,80 + 2 446,70) + 60 × 360 = 620 670 Kč

Výpočet ročních daňových nákladů (do výpočtu se zahrne pouze počáteční neúplný měsíc):

Rok 2022 (2 měsíce): 620 670 / 60 × 2 = 20 689 Kč

Rok 2023 (12 měsíců): 620 670 / 60 × 12 = 124 134 Kč

Rok 2024 (12 měsíců): 620 670 / 60 × 12 = 124 134 Kč

Rok 2025(12 měsíců): 620 670 / 60 × 12 = 124 134 Kč

Rok 2026 (12 měsíců): 620 670 / 60 × 12 = 124 134 Kč

Rok 2027: 103 445 Kč (dopočet do celkové částky 620 670 Kč)

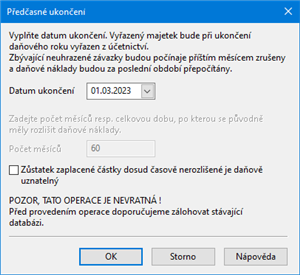

Předčasné ukončení finančního leasingu

Při předčasném ukončení finančního leasingu, u kterého nedojde k odkoupení majetku nájemcem, se celá smlouva z hlediska daně z příjmů považuje za smlouvu o pronájmu. Do daňových výdajů je možné uplatnit pouze poměrnou část nájemného připadající na skutečnou dobu nájmu, případně skutečně zaplacené nájemné, pokud je nižší.

POHODA (v souladu se zákonem) po povelu Předčasné ukončení… z nabídky Záznam/Operace umožní uplatnit do daňových nákladů poměrnou část nájemného.

Použití volby Zůstatek zaplacené částky dosud časově nerozlišené je daňově uznatelný připadá nejčastěji v úvahu u drobného majetku, u kterého byla časově rozlišena akontace.

Příklad: Leasingová smlouva o finančním pronájmu osobního automobilu byla sjednána za těchto podmínek:

Doba pronájmu 5 let, leasingová cena 750 000 Kč, první mimořádná splátka (akontace) 150 000 Kč, počet rovnoměrných splátek 60, výše běžné měsíční splátky 10 000 Kč, počátek pronájmu – přenechání automobilu nájemci září 2021, první řádná splátka září 2021, předčasné ukončení smlouvy květen 2023. Spočítejte, jaká část uhrazených splátek není při předčasném ukončení smlouvy daňově uznatelná.

Řešení:

Do měsíce předčasného ukončení bylo zaplaceno (akontace + splátky od září 2021 do května 2023):

150 000 + 40 000 + 120 000 + 50 000 = 360 000 Kč

Daňově uznatelná částka:

Rok 2021 (4 měsíce): 750 000 / 60 × 4 = 50 000 Kč

Rok 2022 (roční daňové náklady): 750 000 / 60 × 12 = 150 000 Kč

Rok 2023 (5 měsíců): 750 000 / 60 × 5 = 62 500 Kč

Daňově náklady celkem 50 000 + 150 000 + 62 500 = 262 500 Kč

Rozdíl: 360 000 – 262 500 = 97 500 Kč

Zůstatek zaplacené částky dosud časově nerozlišené (97 500 Kč) je daňově neuznatelný. Záleží samozřejmě na konkrétních podmínkách a ustanovení smlouvy a důvodu předčasného ukončení.

| Účetní souvztažnosti pro leasing |

| Operace | MD | Dal |

| Úhrada zálohy z běžného účtu | 314 | 221 |

| Předpis akontace a splátky leasingu | | |

| – akontace, splátka – cena | 381 | 325 |

| – akontace, splátka – DPH (je-li možno uplatnit) | 343 | 325 |

| – odpočet zálohy – záporná částka | 314 | 325 |

| Úhrada akontace a splátky v hotovosti | | |

| – akontace, splátka – cena | 381 | 211 |

| – akontace, splátka – DPH (je-li možno uplatnit) | 343 | 211 |

| Úhrada akontace a splátky z běžného účtu | 325 | 221 |

| Zaúčtování poměrné části nájemného do nákladů | 518 | 381 |